По какой системе налогообложения работают магазины продуктов

Вы открываете розничный магазин и вплотную приблизились к регистрации бизнеса: уже выбрали форму собственности и определяетесь с системой налогообложения. Налоговый режим определяет размер обязательных платежей, частоту сдачи отчетности и величину косвенных расходов на её подготовку. Иными словами, сколько отдавать денег, как часто отчитываться и чем отвечать в случае нарушений.

Системы налогообложения отличаются не только потенциальными затратами. Основная разница в направленности — каждый вид удобен для определенной деятельности. Разберемся, как использовать систему налогообложения на пользу вашего бизнеса.

Алгоритм определения системы налогообложения

Не существует универсального рецепта выбора системы налогообложения, но есть алгоритм, который поможет сориентироваться и выбрать подходящую.

Первый шаг. Охарактеризуйте свою компанию:

- Где будете вести деятельность?

- Кто ваши клиенты: физические или юридические лица?

- На какую годовую выручку рассчитываете?

- Сколько стоят активы?

- Какие затраты будете нести?

Второй шаг. Проанализируйте систему налогообложения в России применительно к вашему виду деятельности: нужно определить какие сборы и обязательные налоги придется платить.

Третий шаг. Определите оптимальную систему налогообложения. Велик соблазн выбрать ту систему, где меньше обязательных платежей. Это логично, но не всегда правильно. Зачастую выгоднее пойти на снижение прибыли сегодня, чтобы завтра достичь глобальной цели. Например, если вы планируете активно привлекать инвестиции и расширять бизнес в будущем, то лучше сразу выбрать ООО и работать по общей системе.

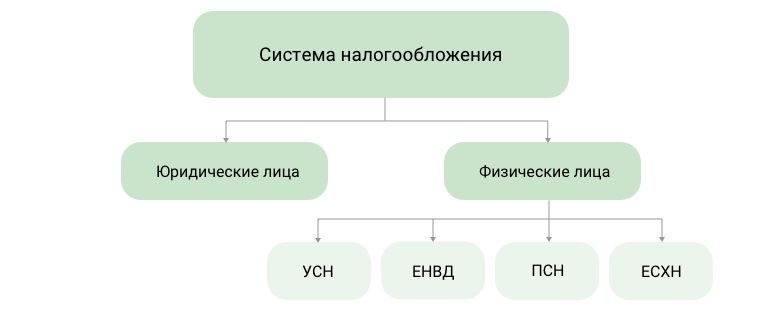

5 налоговых режимов

В России действуют всего пять режимов налогообложения. Для торговли подходят четыре: ЕНВД, Патентная, Общая и Упрощенная системы.

ОСНО, ЕНВД, УСН и ПСН подходят для торговли.

Единый сельскохозяйственный налог (ЕСХН) — аналог ЕНВД для тех, кто самостоятельно выращивает, обрабатывает и продает сельскохозяйственную продукцию. Для торговли, в широком смысле, он не подходит.

ОСНО: много документов и платежей

Общую систему налогообложения автоматически применяют для ИП и ООО, если во время регистрации не было подано заявления на применение специального режима.

Бизнес, который живет по правилам ОСНО, нуждается в профессиональном бухгалтере, который знает в каких случаях применяется НДС 10%, в каких — 18%, а в каких и вовсе 0%. ООО нужно в полном объеме вести бухгалтерский и налоговый учет, а ИП — книги учета доходов и расходов, хозяйственных операций. Общая система налогообложения — не лучший вариант для начинающего бизнесмена.

Обязательные налоги:

- На прибыль. От суммы разницы между доходами и расходами — 20% или 13% НДФЛ для ИП.

- На имущество. Если организация владеет недвижимостью.

- Налог на добавленную стоимость. Обычно составляет 18% от проданных товаров и услуг. НДС можно уменьшить на сумму НДС, которую вы заплатили поставщику.

Аргумент и за и против ОСНО — НДС. Если вы собираетесь работать с крупными фирмами, то лучше выбрать ОСНО, если же вы займетесь мелкой или средней розницей — выбирайте один из специальных режимов.

УСН: налог — раз в квартал, отчет — раз в год

Упрощенная система налогообложения самая популярная: вместо трех общих налогов — всего один УСН. Предприниматель платит налог в квартал, а отчетность сдаёт один раз в год. При УСН индивидуальные предприниматели не платят НДФЛ и налоги на имущество.

В режиме УСН существует два варианта для выплаты налога:

- С доходов — от 1 до 6%. Подойдет, если у вас небольшой объем расходов или их не подтвердить документами.

- Доходы минус расходы — от 5 до 15%. Вариант выгоден если доля регулярных расходов составляет до 80% от доходов. Подходит для торговли.

Размер налоговой ставки зависит от региона, размера дохода и вида деятельности. Для ИП нет ограничений в применении УСН — предпринимателю достаточно написать заявление о переходе на этот режим.

Для ООО существуют ограничения:

- Штат до 100 сотрудников;

- Доход за 9 месяцев не превышает 45 млн руб., а за год — 60 млн руб.;

- Нет филиалов и представительств;

- Не попадает под действие сельхозналога.

Сумму налога можно уменьшить до 100% за счет страховых взносов за сотрудников. Режим подойдет, если вы не собираетесь открывать филиалы в других городах.

ЕНВД: фиксированная сумма налогов

С 2020 года отдельным магазинам и аптекам больше нельзя работать на ЕНВД или патенте.

Прочитайте публикацию с актуальной информацией:

Единый налог на вмененный доход выплачивают ежеквартально. Сумма зависит от объема торговых площадей, количества сотрудников и транспорта, но не зависит от фактического объема прибыли. ЕНВД применяют для некоторых видов деятельности, в которые входит и торговля. Главный недостаток ЕНВД — отсутствие возможности подать нулевую декларацию: даже если вы не получили прибыль, вам всё равно придется заплатить налоги.

Для ООО и ИП одинаковые ограничения в применении ЕНВД:

- Штат до 100 сотрудников;

- Площадь торгового зала не превышает 150 кв. м.;

- Доля другой организации в уставе ООО не превышает 25%;

- Не попадает под действие сельхозналога или патента;

- ЕНВД разрешен в субъекте федерации.

При ЕНВД, ИП и ООО могут уменьшить налог на сумму до 50% за счет страховых взносов, которые платят за сотрудников. При расчетах с покупателями использование кассовой техники пока необязательно — достаточно выдать товарный чек.

ПСН: получил патент и свободен

Патентную систему налогообложения могут принять ИП, которые занимаются деятельностью из главы 25.5 Налогового кодекса, где упомянута, в том числе, розничная торговля.

Ограничения для применения ПСН:

- Штат до 100 сотрудников;

- Площадь торгового зала не превышает 50 кв. м;

- Доход за год меньше 60 млн руб.

С предпринимателя, работающего по ПСН, снято обязательство отчитываться в налоговые органы каждый квартал и выплачивать периодические налоги. Для ведения деятельности ему достаточно вовремя купить патент на срок от 1 месяца до 1 года и вести книгу учета доходов.

Стоимость патента устанавливают местные власти, которые рассчитывают ее исходя из возможного дохода. Обычно она равна 6% от суммы возможного дохода. ПСН выгодно применять для временной и сезонной торговли.

Выводы

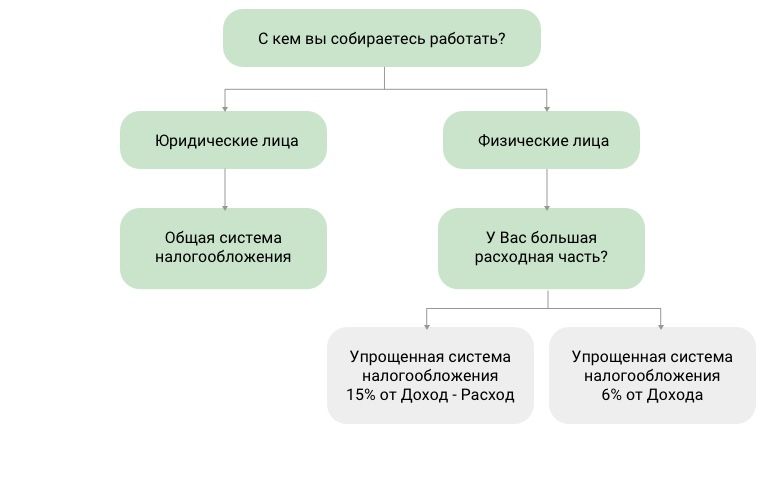

- Если вы работаете с юридическими лицами, которые рассчитывают на зачет НДС, ваш выбор — ОСНО.

- Небольшой магазин без филиалов и представительств — УСН;

- Небольшой магазин с большой и постоянной прибылью — ЕНВД;

- Сезонная торговля, ярмарки — ПСН.

Памятка для определения системы налогообложения.

Онлайн-кассы для любой системы налогообложения

Фискальный накопитель и год ОФД в комплекте. Все модели в реестре и соответствуют требованиям 54-ФЗ.

Еще статьи на эту тему

o.bakhmutskij@dreamkas.ru

Олег понимает проблемы и специфику небольших магазинов. Знает, как увеличить продажи с помощью автоматизации.

Источник

г. Черноморское • Вопросов: 1

Какую систему налогообложения выбрать продуктовый магазин с алкоголем в селе.

вопрос №6047141

прочитан 143 разa

Фирма

Юридический альянс VARENIKOVГРУПП

отзывов: 807

•

ответов: 2 565

•

г. Ростов-на-Дону

Для ИП или ООО – УСН 6%, для магазина (если торговая площадь менее 150 м.кв.) – ЕНВД.

Планирую открыть ИП и арендовать помещение под небольшой продуктовый магазин. Какую систему налогообложения лучше выбрать для малого бизнеса? И можно ли рассчитывать на помощь от центра занятости?

вопрос №14551300

прочитан 2 разa

отзывов: 70 597

•

ответов: 160 113

•

г. Липецк

Здравствуйте.

При открытии торговой точки на субсидии от государства Вам рассчитывать не стоит.

Систему налогообложения выбирайте лучше всего ЕНВД или патент.

г. Краснодар • Вопросов: 5

У меня (ООО на УСН) продуктовый магазин с лицензией на продажу алкоголя, хочу продавать несколько сортов разливного пива в ПЭТ бутылки. 1. Нужно ли мне открывать какой то дополнительный ОКВЭД? 2. Как проводить продажу через КТ?

вопрос №12106784

прочитан 9 раз

отзывов: 12 329

•

ответов: 35 052

•

г. Тольятти

Добрый день. Вам нужно получить дополнительный 52.25.1. Розничная торговля алкогольными напитками, включая пиво. Всего вам хорошего.

г. Краснодар • Вопросов: 89

У меня два магазина один промышленный другой продуктовый. Вопрос могу ли я продуктовом находится на УСН а в промышленном ЕНВД.

вопрос №11530233

прочитан 5 раз

отзывов: 2 686

•

ответов: 13 525

•

г. Москва

Здравствуйте.

Фирмы, в которых работает более 100 человек.

Сколько у Вас численность сотрудников? Вы какие действия предпринимали? Есть и риски от налоговой.

г. Старый Оскол • Вопросов: 8

Зарегистрировала ООО, розничный продуктовый магазин, система налогообложения ЕНВД, можно не открывать расчетный счет в банке? И,можно работать без кассового аппарата? Магазин находится-белгородская обл., Старооскольский р-он, село Воротниковой. Слышала, что в сельской территории можно без кассы.

вопрос №11331684

прочитан 19 раз

Юрист

Фатыхов А.А.

отзывов: 7 190

•

ответов: 20 148

•

г. Екатеринбург

Здравствуйте, работать без кассового аппарата нельзя, счёт в банке желательно открыть, но, в целом, это не обязательно.

г. Смоленск • Вопросов: 10

Я хочу установить несколько торговых точек в своем городе, в ТЦ и магазинах сети продуктов питания.

Пожалуйста, ответьте на некоторые вопросы:

1. Под какой код ОКВЭД подпадает данный вид деятельности?

2. Какой вид налогообложения лучше выбрать под данный вид деятельности?

3. Подпадает ли данный вид деятельности под патентную систему?

4. Список разрешительной документации на реализацию.

5. Нужна ли печать и (или) кассовый аппарат и какие книги (журналы учета) и т.п. необходимо вести?

вопрос №10747546

прочитан 17 раз

отзывов: 2 634

•

ответов: 8 450

•

г. Санкт-Петербург

Дмитрий, это уже один не вопрос, а полноценная консультация. Это платно.

отзывов: 57 457

•

ответов: 156 560

•

г. Санкт-Петербург

Добрый день! А чтож вы такой успешный предприниматель не возьмете платную консультацию у специалиста?

г. Нижний Новгород • Вопросов: 1

Скажите пожалуйста, как быть. У меня открыто ИП, налоги УСН 6% (я занимался по строительству).

Сейчас я открыл продуктовый магазин, площадь 14 кв.м. Нахожусь в Нижегородской области. Как мне быть с налогами?

вопрос №10359534

прочитан 9 раз

отзывов: 68

•

ответов: 267

•

г. Нижний Новгород

Добрый день, перейдите на ЕНВД.

ИП УСН+ЕНВД оптово-розничная продажа продуктов питания через магазины. При этом у ИП есть место хранения (склад) продуктов питания с которого идет поставка по магазинам. Должен ли ИП как то зарегистрировать свой склад (место хранения) или нет, и под какой режим налогообложения это попадает? И еще, может ли в данном случае ИП осуществлять оптовую продажу в больших объемах через р/сч и чем это грозит? Спасибо.

отзывов: 29 042

•

ответов: 73 656

•

г. Ижевск

Здравствуйте! Не должен регистрировать склад. Может торговать оптом, применяя УСН при данных операциях.

г. Алзамай • Вопросов: 11

У нас ИП на ЕНВД-розничные продуктовые магазины и на УСН (доходы 6%)-поставка продуктов питания детским садам.

Нужно ли платить 6% от поставки продуктов питания детским садам по договору поставки?

Есть еще государственные гос. контракты-по ним налог уплатили.

вопрос №9532883

прочитан 18 раз

отзывов: 29 042

•

ответов: 73 656

•

г. Ижевск

Здравствуйте! Да,нужно платить 6% от всех поступлений в рамках договоров поставки и гос. контрактов.

г. Алзамай • Вопросов: 11

У нас ИП на ЕНВД-розничные продуктовые магазины и на УСН (доходы 6%)-поставка продуктов питания детским садам.

Нужно ли платить 6% от поставки продуктов питания детским садам по договору розничной купли-продажи?

вопрос №9532719

прочитан 18 раз

отзывов: 29 042

•

ответов: 73 656

•

г. Ижевск

Здравствуйте! Розничной купли-продажи юридическому лицу не может быть, это договор поставки.

г. Иркутск • Вопросов: 11

У нас ИП на ЕНВД-розничные продуктовые магазины и на УСН (доходы 6%)-поставка продуктов питания детским садам. Наметилась выездная налоговая проверка, в списке требуемых документов: книга покупок и книга продаж, обязаны ли мы ее вести?

вопрос №9532550

прочитан 28 раз

отзывов: 29 042

•

ответов: 73 656

•

г. Ижевск

Здравствуйте! Нет,не обязаны. Организации, применяющие УСН, не признаются налогоплательщиками НДС. За исключением уплаты НДС при ввозе товаров на территорию РФ, а также если они являются участником, ведущим дела простого товарищества, концессионером, доверительным управляющим.

Согласно пункту 1 Правил ведения книги продаж (утв. постановлением Правительства РФ от 26.12.2011 № 1137), продавцы ведут книгу продаж. Книга продаж по НДС применяется при расчетах по НДС и предназначена для регистрации счетов-фактур.

г. Санкт-Петербург • Вопросов: 1

Магазин, реализация продуктов питания и алкоголя, площадь 57 кв.метров. Лицензия имеется. Хотим перевести в статус закусочная Какие документы и согласования необходимо сделать. Сможем ли торговать алкоголем без ЕГАИС в 2016 году. Изменится ли система налогообложения. Сейчас ЕНДВ. Спасибо.

вопрос №9031809

прочитан 17 раз

отзывов: 414

•

ответов: 2 013

•

г. Санкт-Петербург

Ответ на Ваш вопрос возможен только при очной консультации, выберите любого юриста и обратитесь к нему личным сообщением или позвоните.

г. Кострома • Вопросов: 1

Отец, являясь ИП приобрел нежилое помещение как физ.. Лицо. И использовал его под продуктовый магазин более 10 лет. Летом 2014 закрыл магазин и продал его в рассрочку местной администрации как физ. лицо. Предпринимательскую деятельность продолжает вести. Купил за 50 тыс.-продал за 500 тыс.. Налоговая насчитала 13%+ НДС 18%. Все ли правомерно. Работает на УСН. Спасибо.

вопрос №8552454

прочитан 8 раз

отзывов: 123 370

•

ответов: 328 992

•

г. Новосибирск

Здравствуйте! Если Вы продали квартиру (дом) долю в квартире и которые находились в Вашей собственности менее 3-х лет, то нужно будет оплатить налог по ставке 13% от цены сделки. (ст.220 НК РФ). Декларацию по НДФЛ нужно подавать в ИФНС по месту жительства не позднее 30 апреля года, следующего за годом получения данного дохода (п. 3 ст. 228 НК РФ). Сумму налога, которую вы указали в налоговой декларации, необходимо будет уплатить не позднее 15 июля года, следующего за годом получения Вами дохода (п. 4 ст. 228 НК РФ).

Адвокат

Будилова Н.Н.

отзывов: 13 173

•

ответов: 32 368

•

г. Кологрив

К сожалению налоговая права, поскольку помещение нежилое и использовалось в предпринимательской деятельности.

Хочу открыть продуктовый магазин

Торговая площадь 45 кВ.м. Что выбрать лучше Енвд или усн.

вопрос №7489307

прочитан 26 раз

отзывов: 55 476

•

ответов: 151 775

•

г. Долгопрудный

В такой ситуации – выбора нет. Если по торговле попадаете под ЕНВД – по этой же торговле УСН не будет.

Планирую открыть ип, работать будут две торговые точки:1) место на рынке, 2) аренда площади в продуктовом магазине. Заниматься буду розничной торговлей. Скажите пожалуйста, обязательно наличие ккм при усн 6%?

вопрос №4697839

прочитан 66 раз

отзывов: 68 149

•

ответов: 152 692

•

г. Новокузнецк

УСНО 6% (Упрощенная система налогообложения, доходы)

Один из специальных режимов налогообложения, может быть выбран предпринимателем, если он не подпадает под ЕНВД (есть некоторые ограничения). Очень редко используется в розничной торговле, потому как розница предполагает значительные издержки на закуп товара и содержание магазина. Имеет смысл использовать УСН 6% только если торговая наценка у вас составляет сотни процентов, что сейчас встречается довольно редко.

Плюсы

Самый простой учет. Не надо фиксировать расходы.

Минусы

Налог платится не с прибыли, поэтому слабо применим к розничной торговле с ее высокими расходами.

Налог платится с доходов в любом случае, даже если магазин получил убыток

УСНО 15% (Упрощенная система налогообложения, доходы минус расходы)

Специальный режим налогообложения, выбирается предпринимателем. Если розничная торговля не подпадает под ЕНВД, то как правило, используется именно эта система налогообложения. Самая популярная и желанная система налогообложения для розничного торговца.

Плюсы

Объект налогообложения, прибыль, что идеально для высоко затратного бизнеса, которым является розничная торговля.

Крайне низкая ставка налога.

Несмотря на усложненный учет по сравнению с УСН 6% и ЕНВД, все же проще чем на ОСНО.

Минусы

Даже если магазин отработал в минус, налог придется заплатить, 1% с доходов.

Бухгалтерский учет. Вам так же как и на ОСНО потребуется бухгалтер или бухгалтерский аутсорсинг

Наличие ККМ обязательно.

Я ип, усн 6 %, хочу открыть продуктовый магазин, помещение в безвозмездном пользовании, знаю что нужно будет переходить на енвд, помещение до 150 кв м. вопрос: какие разрешения нужны для открытия, кроме пожарников?

вопрос №4377332

прочитан 67 раз

отзывов: 52 923

•

ответов: 124 941

•

г. Унеча

Никаких разрешений больше не надо.

У меня в собственности находиться двух этажный магазин, общей площадью 280 кв.м. Каждый этаж по 140 кв.м. , магазин оформлен ООО, на упрощенной системе налогообложения, вид деятельности магазина: кафе и ресторанный бизнес, продажа алкогольной продукции в розницу как на первом так и на втором этаже, имеются два входа, два кассовых аппарата, на втором этаже кафе а на первом этаже продуктовый магазин и закусочная. Подскажите пожалуйста как мне перейти на вмененную систему налогообложения.

вопрос №4279684

прочитан 15 раз

отзывов: 2 777

•

ответов: 8 173

•

г. Санкт-Петербург

Как мне перейти на вмененную систему налогообложения

Сделать 2 магазина по 140 кв.м. и подать заявление о переходе на ЕНВД в ИФНС.

(текст отредактирован 28.06.2014, 17:20)

Олег Валерьевич

г. Санкт-Петербург • Вопросов: 6

Мы планируем в течении недели подать документы на открытие ООО. Собираемся заниматься продуктовым магазином. В дальнейшем, думаю практически сразу обратимся за получением лицензии на продажу алкоголя. Меня интересует вопрос, какую нам выбрать систему налогообложения? Рассчитываем на оборот в 1,5 млн. рублей в месяц, 3 сотрудника (продавцы 2. 1 грузчик-товаровед), управляющего не будет, этим будет заниматься ген. директор.

вопрос №4190323

прочитан 29 раз

отзывов: 191

•

ответов: 856

•

г. Санкт-Петербург

Обращайтесь поможем открыть ООО, выбрать форму налогообложения и т.д.

отзывов: 3 131

•

ответов: 9 202

•

г. Ростов-на-Дону

ОСНО только вам подходит.

Какие документы нужны для открытия магазина разливного пива в Москве. По какой системе налогообложения работать, какие требования у СЭС, если это отдел в продуктовом магазине.

вопрос №4074096

прочитан 415 раз

отзывов: 37 579

•

ответов: 152 725

•

г. Москва

Добрый день! Документы нужны для открытие за магазин разливного пива в Москве по системе налогообложения 6 процентов по упрощенной системе также необходимо десяти получить документ в том числе необходимо согласно закону получить СЭЗ и другие виды документов. Удачи и самого лучшего желаю вам. Звоните.

г. Новосибирск • Вопросов: 4

Может ли хлебный магазин (арендованный отдел в продуктовом магазине) работать по вмененке? Кто может проконсультировать по этой системе налогообложения, рассказать как считать?

вопрос №3512306

прочитан 4 разa

отзывов: 6 886

•

ответов: 15 644

•

г. Новосибирск

Может.

Налог рассчитывается достаточно просто. Базовая доходность, два коэф.-та, площадь, перемножаются, все – на количество дней в тек. месяце.

Помогите подобрать оквэд для ИП, собираюсь работать на УСН

Деятельности: (1 ответ)Хочу открыть сервис по доставке продуктов питания из магазинов, подскажите пожалуйста, (2 ответa)У меня продуктовый магазин 90 кв метров. Стационарный объект. Система налогообложения ЕНВД. (1 ответ)Для продуктового магазина какая система налогообложения будет оптимальной?

Спасибо! (1 ответ)Имею продуктовый магазин. Форма собственности: ООО. Площадь торгового зала и складских помещений = 50 м 2. (1 ответ)

Источник