Какими свойствами должны обладать банковские деньги

Деньги: виды, формы, функции

Деньги — одно из величайших изобретений человечества.

Деньги — это особый товар, который обменивается на все другие товары, и через который может быть оценена стоимость всех других товаров.

Существует большое число классификаций денег.

Можно выделить три вида денег:

- товарные деньги (золото, серебро, жемчуг, каменные деньги, скот и т. д.);

- знаки стоимости (монеты и бумажные деньги);

- кредитные деньги (кредитные карты, чеки).

Исторически первыми появились товарные деньги. Основное отличие товарных денег от знаков стоимости и кредитных денег заключается в том, что товарные деньги имеют собственную стоимость, а монеты и бумажные деньги её не имеют.

В зависимости от формы денег можно выделить:

- наличные деньги;

- безналичные деньги.

В экономике деньги выполняют ряд функций, то есть используются в качестве:

- средства обмена (деньги позволяют обменять их на любой товар и на любые другие деньги);

- средства платежа (при помощи денег выплачиваются налоги, пенсии, пособия, платежи по кредитам. Отличие состоит в том, что плательщик взамен такого платежа не получает никакого товара);

- средства измерения стоимости (деньги позволяют оценить стоимость товара);

- средства накопления сбережений (в деньгах можно накапливать богатство, сохранять его, передавать по наследству).

Преимущества и недостатки разных видов денег

Каждый вид денег имеет свои достоинства и недостатки.

Преимущества | Недостатки | |

| Товарные деньги | Сокращается время на приобретение другого товара (вместо цепочки «товар—деньги—товар» цепочка «товар—товар»). Имеют собственную стоимость. Практически не обесцениваются со временем. Трудно подделать. | Товар, полученный в результате обмена, может быть неравноценен по стоимости. Трудно носить с собой. |

| Знаки стоимости | Удобны в обращении. Их легко носить с собой. Имеют невысокие затраты на изготовление. | Не имеют собственной стоимости. Обесцениваются во время инфляции. Легко потерять. Можно подделать. Изнашиваются со временем. |

| Кредитные деньги | Не фиксирован вид операции (сделки). Возможно использование по всему миру. Размер кредита выбирает сам плательщик. Обязательность выплат платежей по кредиту. | Оплата кредитными картами принимается не везде. За пользование картой платится фиксированная сумма или процент. |

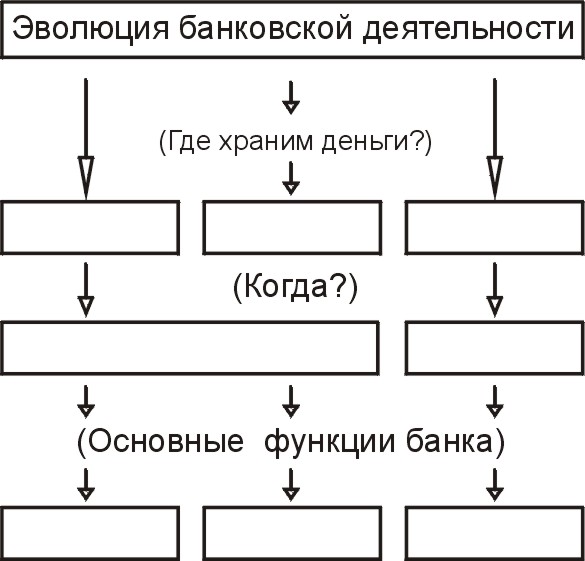

Деньги могут выполнять вышеперечисленные функции благодаря своим свойствам:

- Ликвидности — способности быть превращёнными в средство платежа.

- Разменности. Деньги должны делиться на несколько частей, они должны обеспечить возможность заплатить любую сумму, получить сдачу.

- Защищённости. Деньги должны иметь защиту от подделки.

- Продолжительности использования. Материал, из которого изготовлены деньги, должен обеспечивать продолжительный срок их службы.

- Стабильности их стоимости. Деньги, осуществляя функцию сбережения, должны обеспечить постоянство, стабильность стоимости.

- Однородности. В обращении должны находиться деньги одинакового качества.

- Портативности. Деньги должны быть такими, чтобы их можно было легко носить с собой и расплачиваться ими.

Ликвидность является одним из основных свойств денег.

Активами семьи называется всё то имущество, в котором семья может накопить, сохранить и передать по наследству своё богатство.

Одним из видов активов являются деньги. Деньги могут выполнять функцию накопления сбережений.

Деньги, как и любой актив, характеризуются ликвидностью, то есть способностью быть превращёнными в наличные деньги — в средство платежа.

Обрати внимание!

Деньги в наличной форме являются самым ликвидным активом.

Ликвидным является и банковский вклад, поскольку банк обязан вернуть вложенные средства по первому требованию.

Обрати внимание!

Самым неликвидным является то имущество семьи, которое очень трудно продать из-за его состояния (например, износа).

Пример:

Поскольку на возврат средств требуется время, то ликвидность, то есть скорость превращения в наличные деньги, уменьшается.

Рассмотрев различные виды денег, можно увидеть, что самыми распространёнными являются бумажные деньги.

Бумажные деньги в России изготавливаются на предприятии Гознак. Бумажным деньгам свойственен износ.

Количество денег, которые обращаются в экономике страны, называется объёмом денежной массы. Объём денежной массы регулируется Центральным банком России.

Объём денежной массы определяется как произведение числа купюр и монет на их номинал.

Выпуск (печать) денег называется эмиссией.

Необходимость в эмиссии денег появляется в двух случаях:

- для замены изношенных купюр (натуральная, то есть естественная, эмиссия);

- для изменения объёма денежной массы в экономике.

Обрати внимание!

При замене изношенных купюр объём денежной массы не изменяется.

Увеличение объёма денежной массы может привести к инфляции.

Подделка денежных знаков (фальшивомонетничество) является международным преступлением.

В РФ ответственность за фальшивомонетничество предусмотрена Уголовным кодексом, статьёй (186) «Изготовление, хранение, перевозка и сбыт поддельных денег и ценных бумаг».

Борьба с фальшивомонетничеством идёт во всём мире и регламентируется Женевской конвенцией по борьбе с незаконной подделкой денежных знаков.

Страны, подписавшие Женевскую конвенцию по борьбе с незаконной подделкой денежных знаков, взяли на себя обязательство наказывать за совершение следующих действий:

- все обманные действия по изготовлению или изменению денежных знаков;

- сбыт поддельных денежных знаков;

- попытка сбыта поддельных денежных знаков;

- покушение на изготовление и сбыт поддельных денежных знаков;

- приобретение или изготовление орудий по изготовлению или изменению денежных знаков.

Обрати внимание!

Ответственность за подделку денежных знаков может наступить уже после изготовления первой же купюры, независимо от того, успел фальшивомонетчик сбыть купюру или нет.

Уголовным Кодексом РФ предусмотрена следующая ответственность за фальшивомонетничество:

- лишение свободы на срок от (5) до (8) лет со штрафом до (1) млн руб.;

- лишение свободы на срок от (7) до (12) лет со штрафом до (1) млн руб. в случае подделки и сбыта в крупном размере;

- лишение свободы на срок от (8) до (15) лет со штрафом до (1) млн руб. в случае подделки и сбыта организованной группой.

Одним из недостатков бумажных денег является возможность их подделки, поэтому важно знать признаки подлинности купюр.

У поддельной купюры одновременно отсутствуют три или больше признака подлинности!

Признаки подлинности купюр

Признаки подлинности купюр можно разделить на следующие группы:

- контролируемые на просвет;

- контролируемые при увеличении;

- контролируемые при изменении угла зрения (при наклоне купюры);

- контролируемые на ощупь.

Чаще других подделывается банкнота достоинством (1000) рублей.

Для купюр разного достоинства существуют различные конкретные признаки подлинности, но для большинства купюр:

- к признакам подлинности, контролируемым на просвет, относятся: комбинированный водяной знак, защитная нить, микроперфорация;

- к признакам подлинности, контролируемым при увеличении, относятся: микроузоры, микротексты, защитные волокна;

- к признакам подлинности, контролируемым на ощупь, относится повышенная рельефность отдельных участков купюр.

Что делать, если к тебе попала фальшивая купюра

Если ты проверил купюру на признаки подлинности и обнаружил, что купюра поддельная, её немедленно необходимо сдать в банк!

Обрати внимание!

В банке будет оформлено изъятие купюры, и ущерб сдающему поддельную купюру не будет возмещён!

Поэтому, прежде чем взять, например, сдачу на рынке, проверь, не получил ли ты поддельные купюры!

Особой разновидностью платёжного средства является криптовалюта.

Криптовалюта существует исключительно в цифровом виде, но принципиально отличается от электронных денег.

Электронные деньги хранятся в электронном кошельке (например, в Яндекс.Деньги). Для того чтобы пополнить электронный кошелёк, необходимо внести реальные деньги (рубли, доллары, юани) на свой счёт, и тогда их можно будет использовать для оплаты товаров и услуг в сети Интернет.

Криптовалюта — это математический код. Приставка «крипто» связана с использованием в математическом коде криптографических элементов, а именно электронной подписи. Криптовалюту нельзя внести на свой счёт, её можно только сгенерировать.

Для генерации монет, или майнинга, необходимо производить определённый математический алгоритм вычислений.

Каждая криптоединица представляет собой последовательность блоков, а каждый из блоков — сложную математическую формулу. Для создания новой монеты необходимо сгенерировать новую цепочку блоков транзакций.

Майнинг — процедура создания криптовалюты.

Ранее для майнинга было достаточно иметь персональный компьютер, подключённый к сети Интернет, но сегодня условия заработка усложнились. С каждым днём вычисления становятся более сложными, поэтому для майнинга используют так называемые криптофермы, построенные на различных видах оборудования (например, видеокартах или процессорах), занятого решением математической задачи по поиску символов, из которых составляется определённая комбинация, записываемая в протоколе.

Обрати внимание!

Эмитировать реальные деньги вправе исключительно Центробанк, а выпускать криптоденьги может любой человек.

Платежи при помощи цифровых денег осуществляются ровно так же, как и обычные электронные переводы по системе безналичного расчета.

Стоимость криптовалюты формируется под воздействием спроса на неё со стороны рынка.

Первоначально криптовалюта интересовала в основном любителей компьютерных игр. За последние несколько лет появилось несколько видов криптовалют: Биткоин, Лайткоин, Пиркоин, Неймкоин и другие.

В настоящее время активно обсуждаются вопросы государственного регулирования добычи и конвертации криптовалюты, налогообложения майнинга и др.

Источник

Открытый урок по экономике для 7 класса.

Тема урока – банковские деньги.

Данная тема входит в блок уроков “Банки”:

1 ур. – “Банки”

2 ур. – “Банковские деньги”

3 ур. – “Невидимые деньги”

4 ур. – “Электронные деньги”

5 ур. – “Банк и кредитование”

Цель урока: рассмотреть главную функцию

банка – кредитование, а также заменители денег,

которые использовались в банковской практике до

XX века.

Понятия: Номинал, чек, банковская “порча”

монет, расписка, банкнота, золотой запас, эмиссия,

закон Грэшема.

ХОД УРОКА.

I.Опрос домашнего задания.

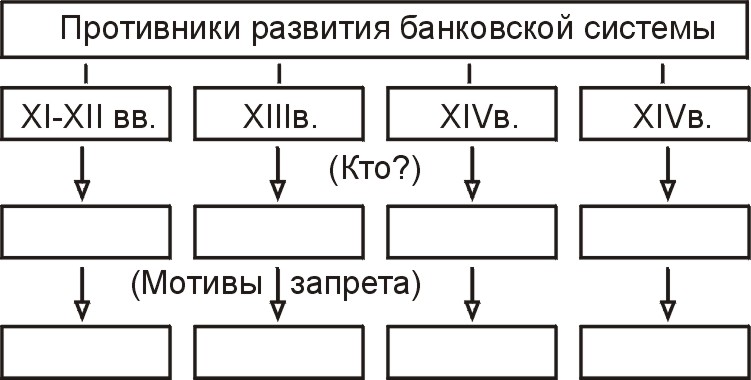

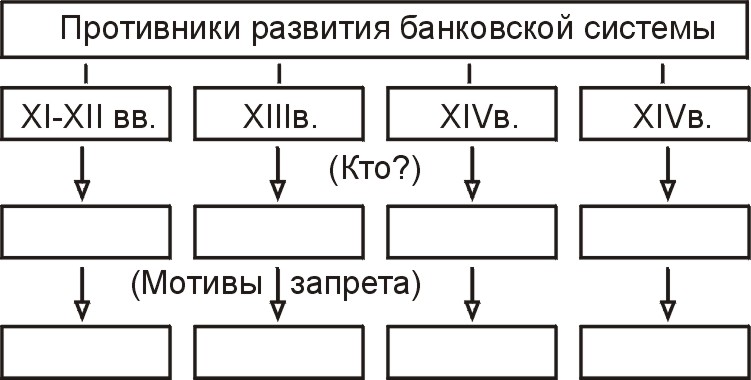

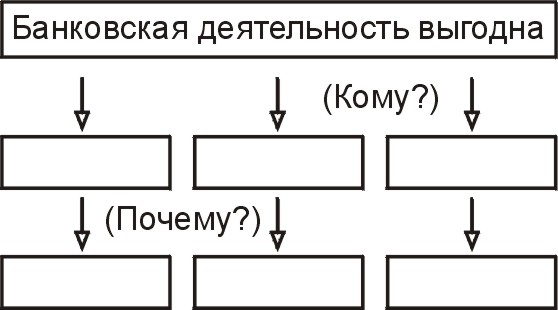

Заполните схемы № 1, 2, 3.

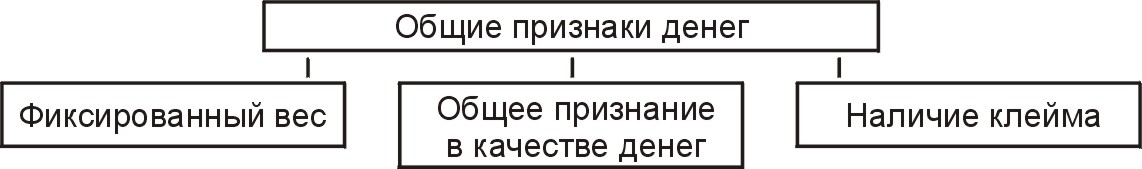

Схема № 1.

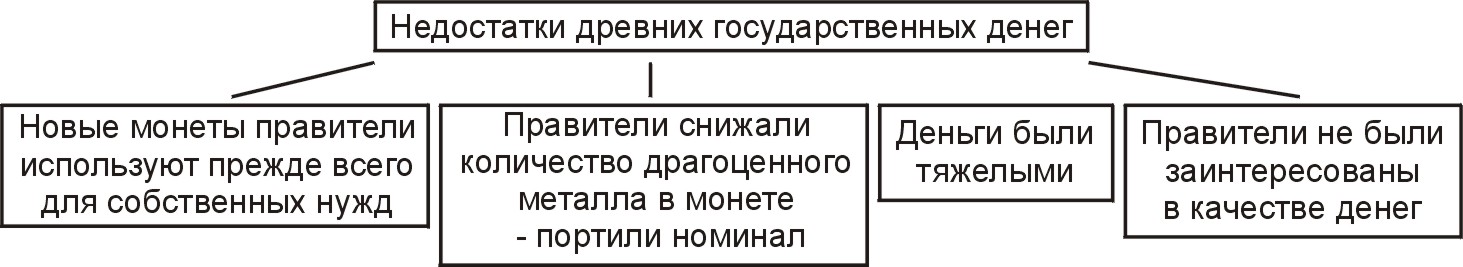

Схема № 2.

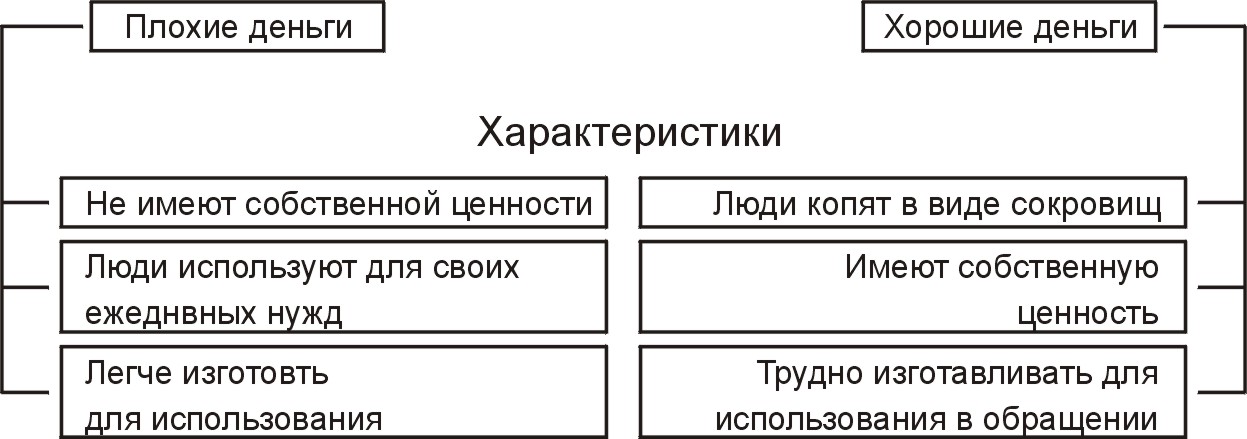

Схема № 3.

II.Новый материал.

“Как в Росси появились банки” – выступление

ученика 5 мин.

Так сложилось, что с глубочайшей древности

рядом живут два вида денег

и у них общий предок товарные деньги.

Какими свойствами должен был обладать

товар-посредник:

- хорошей делимостью;

- компактностью;

- хорошей сохраняемостью.

Историки полагают, что именно выпуск таких не

государственных, а банковских денег, подтолкнул

жителей Лидийского царства начать в VII в. до н.э.

выпуск единой общенациональной монеты – уже

знакомого нам статера.

Подхваченная всеми цивилизованными странами

идея чеканки государственных металлических

монет, на многие века лишила частные деньги

главенствующей роли. Но они не исчезли.

Деньги имеют номинальную и реальную стоимость.

Пример:

10 руб.(ном.ст.) – 2 кг. сахара (реал.ст.)

10 руб.(реал.ст.) – 1,8 кг. сахара (ном.ст.)

Номинал – количество единиц местных денег,

которое объединяет в себя монета или иной

денежный знак (10 руб., 100 руб., 100 долларов).

Реальная стоимость – количество товаров и

услуг, которые можно приобрести за определенную

сумму.

Поэтому по мере возможности, люди пытались

найти надежные деньги, кроме того, возить и

носить с собой крупные суммы в обычных монетах

было неудобно: и весили они немало, и лишиться их

было очень просто – на базарах промышляли

воры-карманники, а на караванных путях купцов

поджидали разбойники.

И тогда древние банкиры начали изобретать

денежный инструмент, которым можно было бы

платить не хуже, чем обычными монетами, но

который был бы при этом избавлен от их

недостатков. Они воспользовались великим

изобретением – первой в истории письменностью

(клиновидным письмом) – и стали выписывать своим

клиентам банковские расписки.

Банковские расписки – частные деньги. Это

документ о приеме на хранение определенного

количества золота. Расписка действительна при

наличии подписи или оттиска печати владельца

золота, сданного банкиру.

Удобства пользования банковской

распиской: безопасно; удобно перевозить;

полномочный представитель золота.

Недостатки банковской расписки:

выписывается на весь объем золота, сданного на

хранение, потому, если покупаемый товар стоит

дешевле, расписка “не работает”, и наоборот;

нельзя разделить расписку.

Более совершенные виды:

Чек – письменное указание банку от владельца

хранившихся там ценностей выдать предъявителю

чека часть этих ценностей. Общая сумма

выписанных денег не должна превышать общую сумму

хранящегося там золота.

Удобство – возможность оплатить товар

любой стоимости.

Недостатки – угрозой или шантажом можно

заставить владельца выписать чек на любую сумму.

Банкнота – денежный документ, выпущенный

банком.

Гарантирует владельцу право получения в банке

определенной суммы монет (или золота). Основой

использования банкнот является доверие людей к

банкам.

Банкнота должна быть “подкреплена”

авторитетом государства или банка.

Деньги – символический инструмент

хозяйственной деятельности.

Эмиссия денег – это выпуск в обращение

денежных знаков стандартной формы.

Если эти два правила не выполняются, то

начинает выполняться закон Грэшема.

- Закон Грэшема.

“Плохие” деньги всегда вытесняют из обращения

“хорошие”.

III.Закрепление материала.

Выступление учащегося:

“Как банкир Данглар платил за цыпленка”

Вопросы:

- Виды государственных денег?

- Чем отличаются реальная и номинальная

стоимости? 20 руб. – ? 10 кг. по 2 рубля – ?

Где реальная, а где номинальная стоимость?

IV.Домашнее задание.

Стр. 87-91. Ответить на вопросы на стр. 91. “История

и современная организация хозяйственной

деятельности”.

Источник

Цель изучения данной темы состоит в том, чтобы узнать: в чем состоят функции денег, какими физическими свойствами должны обладать деньги, что определяет ценность денег; какое значение имеют банки для системы платежей, в чем заключаются функции банков, каковы основные функции Центрального банка, как Центральный банк контролирует денежную массу в обращении.

Деньги представляют собой финансовый актив, который служит для совершения сделок — для покупки товаров и услуг. (Другое определе ние: деньги— это законное платежное средство, которое служит для совершения сделок.)

Активом называется все, что обладает ценностью. Активы делятся на реальные и финансовые. Реальные активы — это вещественные (материальные) ценности: оборудование, здания, мебель, бытовая техника и т.п. Финансовые активы — это ценности, представленные ценными бумагами. Финансовые активы делятся на денежные финансовые активы (деньги) и неденежные финансовые активы (ценные бумаги — акции, облигации). Ценность неденежных финансовых активов заключается в том, что они приносят доход: акции — в виде дивиденда, а облигации — в виде процента. Ценность денег заключается в их высокой ликвидности, то есть способности обмениваться на товары и услуги. Ликвидность ( liquidity — от англ, liquid , что означает «жидкий, текучий») — это способность актива быстро и без издержек обмениваться на любой другой актив, реальный или финансовый, или превращаться в принятое в экономике платежное средство.Свойством ликвидности обладают все активы (и реальные, и финансовые), однако у разных активов степень ликвидности разная. Наименьшей ликвидностью обладают реальные активы, поскольку их продать сложнее, чем, например, ценные бумаги. Что касается финансовых активов, то наибольшей ликвидностью обладают денежные финансовые активы, поскольку в рыночной экономике только деньги могут обслуживать сделки и являются универсальным законным платежным средством. Нельзя купить хлеб в булочной, отдав взамен акцию или облигацию. Свойством абсолютной ликвидности обладают наличные деньги.

Сущность денег лучше всего проявляется через выполняемые ими функции.

- Деньги выполняют четыре функции:

- средства обращения;

- единицы счета;

- меры отложен ных платежей;

- запаса ценности.

1) В качестве средства обращения ( medium of exchange ) деньги являются посредником в обмене товаров, совершении сделок. Все покупается и продается за деньги. Альтернативой денежному обмену выступает бартер — обмен товара не на деньги, а на другой товар. Однако бартер связан со значительными издержками. С одной стороны, это потеря времени и усилий — альтернативные издержки, с другой — это прямые трансакционные издержки — издержки по совершению сделки ( transaction costs), к которым относятся, например, издержки «стоптанных башмаков». Для осуществления обмена товара на товар необходимо выполнение ряда условий: человек, желающий приобрести какой-либо товар, должен найти такого продавца этого товара, который взамен согласился бы получить то, что производит данный человек. Двойное совпадение желаний — ситуация крайне редкая. Например, сапожник, желающий купить хлеб, должен найти булочника, которому в обмен на продаваемый им хлеб нужны сапоги. Заболевший художник должен найти аптекаря, который согласится отдать ему лекарства в обмен на картины. А преподаватель макроэкономики, желающий сделать себе модную прическу, должен найти парикмахера, готового предоставить эту услугу за прослушивание лекции, например, по теории денег. Поиски могут длиться долго и не увенчаться успехом. Но при этом время будет потрачено, а башмаки стоптаны. Поэтому бартер является крайне неэффективной и нерациональной формой обмена. Деньги — величайшее изобретение человечества. Появление денег в качестве посредника в обмене сняло проблему двойного совпадения желаний и ликвидировало издержки обмена. Любой товар можно продать за деньги и на полученную сумму купить любой другой товар. Это свойство быстро и без издержек обмениваться на любой товар или услугу (свойство ликвидности) определяет ценность денег и делает функцию денег как средства обращения наиболее важной.

2)Функция единицы счета ( unit of account )(или мера стоимости) означает, что деньги являются измерителем ценности всех товаров и услуг. Как масса измеряется в килограммах, расстояние — в метрах, а объем жидкости — в литрах, так ценность всех товаров и услуг измеряется в определенном количестве денег. Пока не появились деньги, ценность каждого товара должна была измеряться в определенных количествах всех других товаров, производимых в экономике. Причем, человеку, желающему купить чужой товар или продать свой товар, необходимо было знать все эти пропорции обмена. Например, сколько стоит хлеб в сапогах, коровах, топорах, столах и т.д. При денежном обмене такая необходимость исчезает. Достаточно лишь знать, на какое количество денег может быть обменен каждый товар. Ценность товара, выраженная в деньгах, называется ценой. Таким образом, в качестве единицы счета деньги используются людьми для установления цен на товары и услуги.

Единицей счета выступает денежная единица страны – национальная валюта (рубль в России, доллар в США, фунт стерлингов в Великобритании, тугрик в Монголии и т.п.). В условиях высокой инфляции покупательная способность денег падает, национальная валюта обесценивается. Это означает, что величина «измерительной палочки» уменьшается и затрудняются расчеты по экономическим сделкам, поэтому в качестве дополнительной единицы счета может выступать более стабильная денежная единица другой страны (например, доллар в России) или условная денежная единица (у.е.).

Для того чтобы деньги выполняли функцию единицы счета, они не обязательно должны иметься в наличии. Достаточно мысленно приравнять ценность товара или услуги к определенной сумме денег.

3)Функция средства платежа ( standard of deferred payment ) проявляется при использовании денег для оплаты отложенных во времени платежей (уплате налогов, выплате долгов, получении доходов). Отличие этой функции от функции средства обращения заключается в том, что использование денег в качестве посредника в обмене предполагает одновременное движение товаров и денег, а при выполнении функции средства платежа: либо движение товаров и движение денег по времени не совпадают, например, при коммерческом кредите, который представляет собой кредит под товары (по принципу «утром – стулья, вечером — деньги»);

либо нет движения товаров, а есть только движение денег, например при бан ковском кредите, выплате заработной платы, получении трансфертов и т.д. Функцию средства платежа деньги могут выполнять постольку, поскольку они сохра няют свою ценность во времени. А это есть четвертая функция денег.

4)Деньги представляют собой запас ценности ( store of value ), так как являются финансовым активом, обладающим ценностью. Эта ценность, как уже отмечалось, состоит в их высокой ликвидности, покупательной способности, в том, что на них в любой момент можно купить любой товар, услугу или ценную бумагу. В неинфляционной экономике ценность денег сохраняется, не меняется во времени и используется людьми для переноса покупательной способности из настоящего в будущее. На одну и ту же сумму денег можно купить одно и то же количество товаров и через год, и через пять лет. Поэтому деньги могут использоваться как средство сохранения ценности, то есть как средство накопления. В условиях инфляции деньги теряют свою ценность, их покупательная способность уменьшается. Когда общий уровень цен растет, то на одну и ту же денежную сумму можно купить все меньше товаров. Накапливать обесце нивающиеся деньги становится бессмысленно. И функцию запаса ценности начинает выполнять не национальная валюта, ценность которой падает, а стабильная валюта другой страны, ценность которой сохраняется во времени. Кроме того, деньги не являются самым привлекательным финансовым активом, который следует держать на руках, поскольку они не приносят дохода. При этом существуют доходные финансовые активы, например акции, приносящие доход в виде дивиденда, и облигации, обеспечивающие процентный доход.

Вся сумма активов (реальных — недвижимости, произведений искусства, антиквариата и т.д., и финансовых — акций, облигаций, денег), которыми обладает человек, составляет его богатство, и деньги являются лишь частью этого богатства.

Наиболее важна первая функция денег — функция средства обращения, поскольку она отличает денежные финансовые активы от неденежных. Однако все функции денег взаимосвязаны и взаимообусловлены. Деньги используются для совершения сделок, так как служат единицей счета и измеряют ценность всех товаров, что возможно, потому что деньги сами обладают ценностью, являясь финансовым активом, а поскольку они сохраняют свою ценность во времени, то могут использоваться как мера отложенных платежей.

Уравнение количественной теории денег. Эмиссия денег и ее последствия. Количество денег в обращении (вне банковской системы) определяется с помощью уже знакомого уравнения количественной теории денег:

MV = РУ

где М — количество денег в обращении; V – скорость обращения денег, то есть количество оборотов, которое делает в среднем за год одна денежная единица (1 доллар, 1 фунт, 1 рубль); Р— общий уровень цен (дефлятор ВВП); Y — реальный ВВП. Произведение РУ— это номинальный ВВП. Уравнение показывает, что с учетом того, что каждая денежная единица в год делает определенное число оборотов, количество денег в обращении должно соответствовать величине ВВП в текущих ценах (то есть номинального ВВП). Это означает, что каждый год в экономике денег должно быть столько, чтобы можно было оплатить стоимость произведенного ВВП в ценах этого года. Не случайно это уравнение также назы вается уравнением обмена, или уравнением Фишера (американский экономист Ирвинг Фишер предложил математическую формулу для определения количества денег в обраще нии, хотя сама количественная теория денег впервые была предложена итальянскими экономистами еще в XVII веке, а особое развитие получила в XVIII веке в работах Д.Юма и Ш.Монтескье и в XIX веке в работах Д.Рикардо).

Если денег в обращение будет выпущено больше (увеличится денежная масса) или возрастет скорость их обращения, то для сохранения равенства правой части уравнения левой его части уровень цен должен повыситься, а это есть не что иное, как инфляция. Скорость обращения денег (особенно в долгосрочном периоде) — величина достаточно стабильная.

Банки являются финансовыми посредниками, поскольку, с одной стороны, они принимают вклады (депозиты), привлекая деньги сберегателей, то есть аккумулируют временно свободные денежные средства, а с другой — предоставляют эти средства под определенный процент нуждающимся в них экономическим агентам, то есть выдают кредиты. Таким образом, банки — это посредники в кредите. Поэтому банковская система является частью кредитной системы. Кредитная система состоит из банковских и небанковских (специализированных) кредитных учреждений. К небанковским кредитным учреждениям относятся: фонды (инвестиционные, пенсионные и др.); страховые компании; ссудо-сберегательные ассоциации; кредитные союзы; ломбарды и т.п., то есть все организации, выполняющие функции посредников в кредите. Однако главными финансовыми посредниками выступают коммерческие банки. Слово «банк» происходит от итальянского « banco », что означает «скамья (менялы)». Первые банки с современным бухгалтерским принципом двойной записи появились в XVI веке в Италии, хотя ростовщичество (предоставление денег в долг) как первая форма кредита процветало еще до нашей эры. Первые специальные кредитные учреждения возникли на Древнем Востоке, кредитные функции в Древней Греции и Древнем Риме выполняли храмы, в средневековой Европе — монастыри.

Современная банковская система двухуровневая. Первый уровень — это Центральный банк, второй — система коммерческих банков.

Центральный банк — это главный банк страны. В США он называется ФРС (Феде ральная резервная система — Federal Reserve System ), в Великобритании — это Банк Анг лии ( Bank of England ), в Германии — Bundesbank , в России — Центральный банк России. Центральный банк выполняет следующие функции, являясь:

- эмиссионным центром страны — обладает монопольным правом выпуска банкнот, что обеспечивает ему постоянную ликвидность. Деньги центрального банка состоят из наличных денег (банкноты и монеты) и безналичных денег (счета коммерческих банков в центральном банке);

- банкиром правительства — он обслуживает финансовые операции правительства, осуществляет посредничество в платежах казначейства и кредитование правительства. Казначейство хранит свободные денежные ресурсы в центральном банке в виде депозитов, а центральный банк, в свою очередь, отдает казначейству всю своюприбыль сверх определенной, заранее установленной нормы;

- банком банков — коммерческие банки являются клиентами центрального банка, который хранит их обязательные резервы, что позволяет центральному банку контролировать и координировать их внутреннюю и зарубежную деятельность, выступает кредитором последней инстанции для испытывающих затруднения коммерческих банков, предоставляя им кредитную поддержку путем эмиссии денег или продажи ценных бумаг;

- межбанковским расчетным центром;

- хранителем золотовалютных резервов страны — обслуживает международные финансовые операции страны и контролирует состояние платежного баланса, выступает покупателем и продавцом на международных валютных рынках;

- учреждением, определяющим и осуществляющим кредитно-денежную (монетарную) политику.

Второй уровень банковской системы составляют коммерческие банки. Различают: универсальные коммерческие банки и специализированные коммерческие банки.

Банки могут специализироваться, например: 1) по целям: инвестиционные (кредитующие инвестиционные проекты), инновационные (выдающие кредиты под развитие научно-технического прогресса), ипотечные (под залог недвижимости); 2) по отраслям: строительный, сельскохозяйственный, внешнеэкономический и т.п.; 3 ) по клиентам: обслуживающие только фирмы, обслуживающие только население и др.

Коммерческие банки, являются частными организациями, которые имеют право привлекать свободные денежные средства и выдавать кредиты. Поэтому коммерческие банки выполняют два основных вида операции: пассивные – привлечение депозитов, и активные – по выдаче кредитов.

Кроме того, коммерческие банки выполняют: расчетно–кассовые операции, доверительные (трастовые), межбанковские операции и др.

Основную часть дохода банка составляет разница между процентами, полученными от заемщиков и выплаченными вкладчикам.

Монетарная (кредитно-денежная) политика представляет собой меры, проводимые центральным банком по регулированию денежного рынка с целью стабилизации экономики. Монетарная политика поэтому является разновидностью стабилизационной (антициклической) политики. Она на правлена на сглаживание циклических колебаний экономики (наряду с фискальной, внешнеторговой, валютной и др.) и используется для воздействия на экономику в краткосрочном периоде.

На величину денежной массы в обращении Центральный банк воздействует тремя способами:

- путем изменения норм резервных требований;

- при помощи операций с ценными бумагами на рынке ценных бумаг (на открытом рынке);

- путем изменения учетной ставки.

Любой коммерческий банк обязан иметь резервные депозиты в Центральном банке. Последний устанавливает норму обязательных резервов, т. е. отношение резервов к сумме вкладов, привлеченных коммерческим бан ком. Центральный банк вправе пересмотреть резервные нормы в сторону как их повышения, так и их снижения.

Несравненно более гибким и регулярно применяемым Центральным банком инструментом воздействия на экономику являются операции по покупке и продаже ценных бумаг на фондовом рынке. Хотя коммерческие банки совершают операции со всеми видами ценных бумаг, но в данном случае речь идет о покупке и продаже государственных ценных бумаг, т. е. государственных облигаций и краткосрочных обязательств. Под выражением «открытый рынок» подразумевается свобод ная их продажа любому покупателю: фирме, физическому лицу, иностранцу.

В данном случае Центральный банк непосредственно не предписывает коммерческим банкам увеличить или не дает им возможности уменьшить размер обязательных резервов. Но, увеличив продажи государственных бумаг или, напротив, уменьшив их, он косвенным путем воздействует на сумму резервов.

Операции на открытом рынке являются весьма гибким стабилизирующим средством. В любой момент времени Цент ральный банк имеет возможность расширить или сократить продажи государственных бумаг, совершать эти операции в любом объеме, который он сочтет целесообразным. Он, следовательно, может быстро реагировать на изменения конъюнктуры. В странах с развитой рыночной системой этот инструмент политики Центрального банка используется регулярно.

Однако Центральный банк может регулировать деятельность коммерческих банков путем непосредственного изменения процентной ставки по ссудам, которые он предоставляет коммерческим банкам, т. е. путем изменений своей учетной ставки. Эти ссуды Центральный банк предоставляет коммер ческим банкам с единственной целью — помочь им увеличить свои резервы или, по крайней мере, не допустить их сокращения. Или, напротив, Центральный банк может проводить политику, направленную на ограничение и даже сокращение резервов коммерческих банков.

Рассмотрение проводимых Центральным банком мероприятий в отношении норм обязательных резервов, операций на открытом рынке с государственными ценными бумагами и учетной ставки показало, что он по существу проводит кре дитно-денежную политику в двух направлениях.

Первое направление сводится к тому, что Центральный банк содействует росту денежной массы в обращении, стиму лирует расширение кредитов, снижает процентные ставки. Все это влечет за собой рост цен, усиление инфляции и, следовательно, снижение покупательной способности денег, их обесценение. Такая политика получила название политики «дешевых денег» (« cheap money »).

Второе направление кредитно-денежной политики Центрального банка предполагает, что рост денежной массы в обращении, препятствует расширению кредита, повышает процентные ставки. Такая политика при водит к тому, что рост цен замедляется и может смениться их понижением. Происходит дезинфляция,т. е. постепенное понижение нормы инфляции, которая может перейти в дефляцию. В этом случае обесценение денег замедляется и п?