Какие налоги платит магазин продуктов

Вы открываете розничный магазин и вплотную приблизились к регистрации бизнеса: уже выбрали форму собственности и определяетесь с системой налогообложения. Налоговый режим определяет размер обязательных платежей, частоту сдачи отчетности и величину косвенных расходов на её подготовку. Иными словами, сколько отдавать денег, как часто отчитываться и чем отвечать в случае нарушений.

Системы налогообложения отличаются не только потенциальными затратами. Основная разница в направленности — каждый вид удобен для определенной деятельности. Разберемся, как использовать систему налогообложения на пользу вашего бизнеса.

Алгоритм определения системы налогообложения

Не существует универсального рецепта выбора системы налогообложения, но есть алгоритм, который поможет сориентироваться и выбрать подходящую.

Первый шаг. Охарактеризуйте свою компанию:

- Где будете вести деятельность?

- Кто ваши клиенты: физические или юридические лица?

- На какую годовую выручку рассчитываете?

- Сколько стоят активы?

- Какие затраты будете нести?

Второй шаг. Проанализируйте систему налогообложения в России применительно к вашему виду деятельности: нужно определить какие сборы и обязательные налоги придется платить.

Третий шаг. Определите оптимальную систему налогообложения. Велик соблазн выбрать ту систему, где меньше обязательных платежей. Это логично, но не всегда правильно. Зачастую выгоднее пойти на снижение прибыли сегодня, чтобы завтра достичь глобальной цели. Например, если вы планируете активно привлекать инвестиции и расширять бизнес в будущем, то лучше сразу выбрать ООО и работать по общей системе.

5 налоговых режимов

В России действуют всего пять режимов налогообложения. Для торговли подходят четыре: ЕНВД, Патентная, Общая и Упрощенная системы.

ОСНО, ЕНВД, УСН и ПСН подходят для торговли.

Единый сельскохозяйственный налог (ЕСХН) — аналог ЕНВД для тех, кто самостоятельно выращивает, обрабатывает и продает сельскохозяйственную продукцию. Для торговли, в широком смысле, он не подходит.

ОСНО: много документов и платежей

Общую систему налогообложения автоматически применяют для ИП и ООО, если во время регистрации не было подано заявления на применение специального режима.

Бизнес, который живет по правилам ОСНО, нуждается в профессиональном бухгалтере, который знает в каких случаях применяется НДС 10%, в каких — 18%, а в каких и вовсе 0%. ООО нужно в полном объеме вести бухгалтерский и налоговый учет, а ИП — книги учета доходов и расходов, хозяйственных операций. Общая система налогообложения — не лучший вариант для начинающего бизнесмена.

Обязательные налоги:

- На прибыль. От суммы разницы между доходами и расходами — 20% или 13% НДФЛ для ИП.

- На имущество. Если организация владеет недвижимостью.

- Налог на добавленную стоимость. Обычно составляет 18% от проданных товаров и услуг. НДС можно уменьшить на сумму НДС, которую вы заплатили поставщику.

Аргумент и за и против ОСНО — НДС. Если вы собираетесь работать с крупными фирмами, то лучше выбрать ОСНО, если же вы займетесь мелкой или средней розницей — выбирайте один из специальных режимов.

УСН: налог — раз в квартал, отчет — раз в год

Упрощенная система налогообложения самая популярная: вместо трех общих налогов — всего один УСН. Предприниматель платит налог в квартал, а отчетность сдаёт один раз в год. При УСН индивидуальные предприниматели не платят НДФЛ и налоги на имущество.

В режиме УСН существует два варианта для выплаты налога:

- С доходов — от 1 до 6%. Подойдет, если у вас небольшой объем расходов или их не подтвердить документами.

- Доходы минус расходы — от 5 до 15%. Вариант выгоден если доля регулярных расходов составляет до 80% от доходов. Подходит для торговли.

Размер налоговой ставки зависит от региона, размера дохода и вида деятельности. Для ИП нет ограничений в применении УСН — предпринимателю достаточно написать заявление о переходе на этот режим.

Для ООО существуют ограничения:

- Штат до 100 сотрудников;

- Доход за 9 месяцев не превышает 45 млн руб., а за год — 60 млн руб.;

- Нет филиалов и представительств;

- Не попадает под действие сельхозналога.

Сумму налога можно уменьшить до 100% за счет страховых взносов за сотрудников. Режим подойдет, если вы не собираетесь открывать филиалы в других городах.

ЕНВД: фиксированная сумма налогов

С 2020 года отдельным магазинам и аптекам больше нельзя работать на ЕНВД или патенте.

Прочитайте публикацию с актуальной информацией:

Единый налог на вмененный доход выплачивают ежеквартально. Сумма зависит от объема торговых площадей, количества сотрудников и транспорта, но не зависит от фактического объема прибыли. ЕНВД применяют для некоторых видов деятельности, в которые входит и торговля. Главный недостаток ЕНВД — отсутствие возможности подать нулевую декларацию: даже если вы не получили прибыль, вам всё равно придется заплатить налоги.

Для ООО и ИП одинаковые ограничения в применении ЕНВД:

- Штат до 100 сотрудников;

- Площадь торгового зала не превышает 150 кв. м.;

- Доля другой организации в уставе ООО не превышает 25%;

- Не попадает под действие сельхозналога или патента;

- ЕНВД разрешен в субъекте федерации.

При ЕНВД, ИП и ООО могут уменьшить налог на сумму до 50% за счет страховых взносов, которые платят за сотрудников. При расчетах с покупателями использование кассовой техники пока необязательно — достаточно выдать товарный чек.

ПСН: получил патент и свободен

Патентную систему налогообложения могут принять ИП, которые занимаются деятельностью из главы 25.5 Налогового кодекса, где упомянута, в том числе, розничная торговля.

Ограничения для применения ПСН:

- Штат до 100 сотрудников;

- Площадь торгового зала не превышает 50 кв. м;

- Доход за год меньше 60 млн руб.

С предпринимателя, работающего по ПСН, снято обязательство отчитываться в налоговые органы каждый квартал и выплачивать периодические налоги. Для ведения деятельности ему достаточно вовремя купить патент на срок от 1 месяца до 1 года и вести книгу учета доходов.

Стоимость патента устанавливают местные власти, которые рассчитывают ее исходя из возможного дохода. Обычно она равна 6% от суммы возможного дохода. ПСН выгодно применять для временной и сезонной торговли.

Выводы

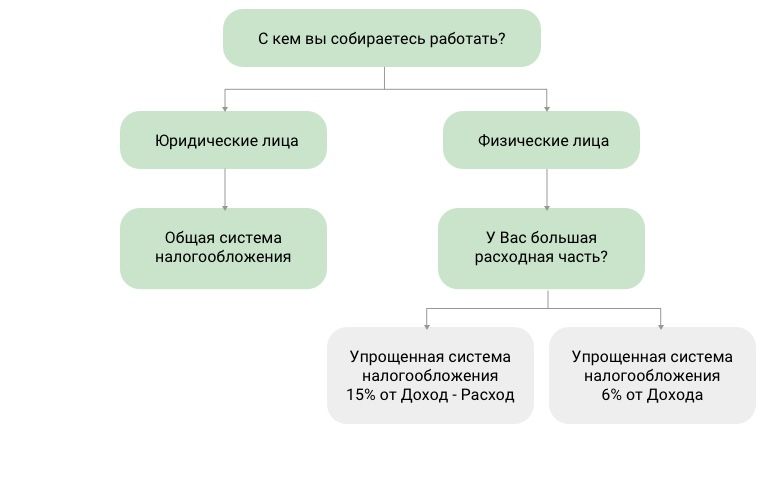

- Если вы работаете с юридическими лицами, которые рассчитывают на зачет НДС, ваш выбор — ОСНО.

- Небольшой магазин без филиалов и представительств — УСН;

- Небольшой магазин с большой и постоянной прибылью — ЕНВД;

- Сезонная торговля, ярмарки — ПСН.

Памятка для определения системы налогообложения.

Онлайн-кассы для любой системы налогообложения

Фискальный накопитель и год ОФД в комплекте. Все модели в реестре и соответствуют требованиям 54-ФЗ.

Еще статьи на эту тему

o.bakhmutskij@dreamkas.ru

Олег понимает проблемы и специфику небольших магазинов. Знает, как увеличить продажи с помощью автоматизации.

Источник

Любой предприниматель захочет сэкономить на уплате налогов за магазин. Как это сделать, описание каждого вида системы налогообложения (“упрощенки”, ОСНО, патента, “вмененки”) и правила выбора режима конкретно для вашего магазина, читайте далее в статье.

О чем вы узнаете:

- о том, как определиться с системой налогообложения владельцу магазина

- о том, в каких случаях выгодно ОСНО

- о том, кому можно выбирать УСН

- о популярной в розничной торговле системе ЕНВД

- об особенностях патентной системы налогообложения

- о том, можно ли использовать ЕСХН в магазине

- о налоге на профессиональный доход

- об обязанностях налогоплательщика

- о возможных штрафах за неуплату налогов

Как определиться с системой налогообложения розничной торговле

Чтобы определиться с системой налогообложения, необходимо ответить на вопросы о своем бизнесе:

у вас ИП или компания (ООО)?

численность сотрудников менее 100 человек?

предполагаемый размер дохода?

занимаетесь ли вы еще чем-то помимо торговли в магазине?

продаете ли только товары, сделанные своими руками, или же занимаетесь перепродажей?

собираетесь ли организовывать интернет-продажи или продажи по каталогам?

живете в Москве или за ее пределами, в других регионах?

Например, для ООО невозможно использовать режим патента, а если вы занимаетесь оптовой торговлей с доходами свыше 150 млн рублей, то не подойдет и УСН.

Важно! В 2019 году был введен налог на профессиональный доход для хендмейдеров, занимающихся розничной торговле.

Товароучетная программа Бизнес.Ру позволит автоматизировать бухгалтерскую и налоговую отчетность, всегда быть в курсе взаиморасчетов с поставщиками, контролировать денежные потоки в компании, а личный календарь напомнит о важных событиях.

Попробуйте полный функционал программы для магазинов Бизнес. Ру бесплатно прямо сейчас >>

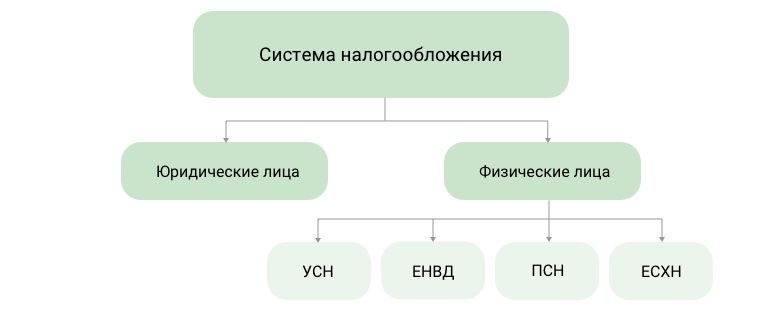

6 налоговых режимов

В России существуют шесть налоговых режимов, которые можно применить к магазину. Однако не все они универсальны. Большинство создано для поддержки определенного вида бизнеса, поэтому перейти на тот, где платить меньше, у всех магазинов не получится. Разберем ограничения, условия выплат и расчеты.

1. ОСНО для магазина

Общая система налогообложения – режим, к которому “прикрепляют” автоматически любой бизнес после открытия.

Считается, что с ней много мороки: обязательный бухучет, сдача отчетности и высокие налоговые отчисления по сравнению с другими режимами.

Так, платежи ООО на ОСНО включают 20% налог на прибыль, разницу между исходящим и входным НДС, страховые взносы, имущественный налог.

ИП на общей системе обязан платит тот же перечень, только налог у него – на доходы физлиц (13%).

Несмотря на все сложности, ОСНО может подойти, в нескольких случаях:

- Для ООО, занимающегося оптовой торговлей. Такому магазину не подходит “вмененка” и патент, УСН предполагает лимит дохода в 150 млн рублей. Магазинам, чьи контрагенты заинтересованы в зачете входного НДС. Если оптовый магазин, дилер или другая компания собирается специализироваться на крупных b2b продажах, вероятно, их потенциальные партнеры уже применяют ОСНО.

- Они будут охотнее сотрудничать, если смогут представить свой НДС к вычету. А это возможно только в том случае, если контрагент – также плательщик НДС.

- Импортерам. При ввозе товара в Россию у импортера есть возможность впоследствии вернуть НДС.

- Если у компании есть льготы по НДС. Например, на предприятие трудоустраивает инвалидов и т.д.

Пример основной системы налогообложения: магазин автозапчастей

Если магазин автозапчастей работает с предприятиями, которым важно, чтобы цепочка НДС не разрывалась, и можно было представить налог к вычету, то стоит рассмотреть ОСНО.

Как открыть магазина автозапчастей >>

2. УСН для магазина

УСН (упрощенная система) – один из самых распространенных налоговых режимов в розничной торговле. Бывает двух типов – доходы (6%) и разница между доходами и расходами (15%).

Самый популярный вариант – УСН “доходы”, так как расход необходимо для налоговой подтвердить документально. Если декларацию при режиме “доходы” можно составить даже без бухгалтера, то вариант “доходы минус расходы” предполагает наличие специального сотрудника, занимающегося бумагами (и ему надо платить).

При УСН все налоги, которые платятся при ОСНО, заменяются на единый налог (6 или 15%). То есть нет НДФЛ, налога на прибыль, имущества, добавленную стоимость.

Условия перехода на УСН:

- доход за 9 месяцев не выше 112 500 000 руб;

- не больше 100 сотрудников;

- основные средства компании – не более 150 000 000 руб.;

- прочие фирмы владеют компанией не более четверти доли.

Все об УСН >>

Отчетность ИП на УСН в 2019 году >>

УСН: кому подходит этот налог на магазин

Если вы по ограничениям вашего региона не можете использовать патентную систему.

Если вы ваш магазин включает интернет-продажи (является пунктом выдачи онлайн-заказов или это интернет-магазин в чистом виде). Закон не предусматривает патент и “вмененку” для интернет-магазинов, а ОСНО им применять невыгодно, так как они работают уже с физическими лицами.

Речь о микробизнесе и об очень скромных доходах, до 50 тысяч рублей в месяц. В этом случае УСН “доходы” в крупном городе будет ниже, чем размер патента.

Как вести учет ИП на УСН >>

Пример упрощенной системы налогообложения: магазин одежды

Вы только открываете магазин одежды и уверены, что в первые месяцы работы будете только “запускаться”. Патентная система налогообложения для розничного магазина одежды в крупных городах предполагает высокий взнос.

Поэтому для начала лучше остановиться на УСН – посмотреть на размер доходов, а при необходимости перейти на патент.

Онлайн-кассы для УСН >>

Как открыть магазин одежды >>

Пример упрощенной системы налогообложения: магазин продуктов с онлайн-доставкой

Продажа по каталогам и интернет-торговля не предусматривает широкого выбора систем налогообложения: только ОСНО и УСН. Общая система сложна, поэтому выбор делается методом исключения – остался УСН.

3. ЕНВД как популярная система налогообложения в розничной торговле

Единый налог на вмененный доход, или “вмененка” – это налог по фиксированной ставке, который освобождает предпринимателя или фирму от традиционного перечня налоговых взносов. НФДЛ, налог с продаж, налог на имущество и др. заменяются на единый налог.

Для розничной торговли он рассчитывается, базируясь на площади магазина. Также используются региональный коэффициент и дефлятор, которые изменяются год от года.

Размер дефлятора в 2019 году – 1,915. Региональный коэффициент ЕНВД для каждого региона отличается.

Расчет “вмененки” делается по формуле:

ПБД*ФП*Д*РК*15%, где

ПБД – показатель базовой доходности;

ФП – физический показатель;

Д – дефлятор;

РК – региональный коэффициент.

Важно! Решение о введении этого налога принимают местные власти. В Москве ЕНВД отменен с 2014 года. Предполагается, что в 2021 году этот налог отменят по всей стране.

Ограничения для единого вмененного налога на магазин аналогичны УСН, кроме этого есть специальные условия:

площадь торгового зала не более 150 квадратных метров;

запрещена торговля маркированными товарами;

налогоплательщик является еще и плательщиком ЕНСХ.

Все о ЕНВД >>

“Вмененка” как система налогообложения для цветочного магазина

Если вы решили открыть магазин цветов традиционного формата на небольшой площади (12 квадратных метров), то применение ЕНВД – выгодное решение.

Как открыть магазин цветов >>

Для расчета “вмененки” надо будет использовать такие данные:

Показатель базовой доходности (указан в ст. 346.29 НК РФ). Для магазина это 1800 рублей за квадрат.

ФН – физический показатель (квадрат – 12 метров).

Дефлятор, единый для всех регионов – 1,915.

Региональный коэффициент для торговли в региона. Представим, что в нашем городе он равен 1.

Ставка ЕНВД – 15%.

Итак, для расчета вмененного налога на магазин перемножим все показатели:

1800*12*1,915*1*15% = 6 204,6 рублей.

Эту сумму надо будет заплатить ежеквартально, то есть три раза в год. Размер налога за год составит 18 613,8 рублей.

Онлайн-кассы для ИП на ЕНВД >>

4. Патентная система налогообложения для розничной торговли

Патентный налог на магазин ввели как способ заменить ЕНВД (этот налог власти не любят из-за махинаций по дроблению бизнеса).

Патент также заменяет все традиционные налоги. Он назначается региональными властями и его размер зависит от вида деятельности.

Например, в Москве владельцу розничного магазина в ЦАО придется заплатить от 324000 рублей, в Южном Бутово – 113400 рублей. В Уфе владелец магазина до 50 квадратных метра на ПСН обязан заплатить 124800 рублей.

Рассчитать стоимость патента для своего региона можно на сайте налоговой: https://patent.nalog.ru

Патент может оформить любой ИП, численность сотрудников которого не больше 15 человек, а доход – не более 60 млн рублей.

Форма налога определена в ФНС России 26.11.2014 № ММВ-7-3/599@, он берется на 1-12 месяцев. Заявление на патент необходимо написать за 10 дней до начала деятельности.

Пока патент может оформить любой ИП – владелец магазина с не более чем 15 сотрудниками, однако сейчас законотворцы обсуждают ограничения на ПСН для предпринимателей, торгующих пивом и маркированными товарами.

Онлайн-кассах для ИП на патенте >>

Патентная система налогообложения: магазин пива

Для примера с помощью данного калькулятора рассчитаем стоимость патентного налога на магазин пива (пока его не отменили) в регионах с одним наемным работником:

в Гатчине Ленинградской области – 30000 рублей;

в Ставрополе – 24000 рублей;

в Воронеже – 33000 рублей;

в Сочи – 36000 рублей.

Отметим, что патент в некоторых городах зависит от количества магазинов, в других – от количества работников, в третьих – от площади. Например, в Кемерово магазин пива на 10 квадратных метрах будет платить 36430 рублей налога. На 20 кв.м. – 72860 и так далее. Читайте условия в своем регионе внимательно.

Как открыть магазин пива >>

5. ЕСХН в магазине – может ли использоваться

Единый сельскохозяйственный налог – льгота для предпринимателей и фирм, работающих на селе. Чтобы претендовать на него, они должны соответствовать хотя бы одному из трех требований:

производить, перерабатывать и продавать товары сельского хозяйства;

быть рыбодобывающей организацией, являющейся градообразующей для населенного пункта;

оказывать услуги производителям сельскохозяйственных товаров.

Важно! Организации (индивидуальные предприниматели), которые не производят сельхозпродукцию, а только осуществляют ее первичную или последующую (промышленную) переработку, не вправе применять ЕСХН.

Пример ЕСХН в магазине

Если вы выращиваете овощи или фрукты, занимаетесь животноводством, а также держите небольшой магазинчик, где реализуете товар, вы можете применять ЕСХН и в своем розничном магазине.

Программа для упрощения ведения финансовой отчетности магазина Бизнес.Ру обладает большим набором возможностей и решений для вашего бизнеса. Вы сможете автоматизировать налоговую и бухгалтерскую отчетность, ускорить выписку документов и исключить возможные ошибки при заполнении.

Попробуйте полную версию программы Бизнес.Ру для автоматизации работы магазина бесплатно >>

6. Налог на профессиональный доход в розничной торговле

Этот налог был введен в 2019 году, чтобы легализовать самозанятых – людей, работающих на себя, изготавливающих что-то своими руками.

В розничной торговле при перепродаже налог на профдоход использовать нельзя. Зато он подойдет для хендмейдеров – людей, изготавливающих что-то на продажу. Ставка налога – 4% при продаже физлицам, 6% – юрлицам.

Обязанности налогоплательщика

Платить налоги.

Вставать на учет в Налоговой.

Если режим налогообложения требует – вести учет доходов и трат.

Если необходимо – заполнять налоговые декларации своевременно.

Предъявлять документы, нужные для подтверждения уплаты налоговых обязательств.

Исполнять требования ФНС.

Хранить все документы, связанные с отчетностью, в течение четырех лет.

Какие штрафы грозят владельцу магазина за неуплату налогов

Согласно статье 122 НК РФ, предусмотрено наказание за неуплату в размере 20-40% от неоплаченного налога.

Однако есть и штрафы за опоздание со сдачей отчетности, от 5 до 30%. Налоговики имеют право обратиться в банк для заморозки счета.

Источник